Rosnące stopy procentowe i stawki WIBOR znacząco wpływają na ratę kredytu

Nieustanne podwyżki stóp procentowych i stawki WIBOR nie malują uśmiechów na twarzach kredytobiorców. W lutym nastąpiła piąta podwyżka tych wartości. Kolejne zbliżające się posiedzenie Rady Polityki Pieniężnej nie zapowiada zmiany utrzymującej się od października tendencji. Jak podwyżki wpłynęły na raty kredytów oraz czy powinniśmy spodziewać się kolejnych?

Czego dowiesz się z tego artykułu?

W tym artykule wspólnie z Marcinem Krasoniem, ekspertem obido.pl, przeanalizujemy obecne stopy procentowe i stawki WIBOR, a także prześledzimy ich los i potencjalną przyszłość. Przedstawimy tabele, która odzwierciedla przeszłe, obecne i szacowane wartości raty kredytu.

Przejdź do akapitów:

- Stopy procentowe – luty

- WIBOR

- To już piąta z rzędu podwyżka stóp procentowych

- O ile jeszcze wzrosną stopy procentowe?

- Złe informacje dla kredytobiorców

Stopy procentowe – luty

Szacuje się, że w Polsce jest obecnie około 2,1 mln aktywnych kredytów hipotecznych. Raty kredytów nieustannie rosną, a napływające informacje nie prognozują zmiany tej tendencji. Każda nawet najmniejsza zmiana w zakresie stóp procentowych ma realny wpływ na losy licznych rodzin.

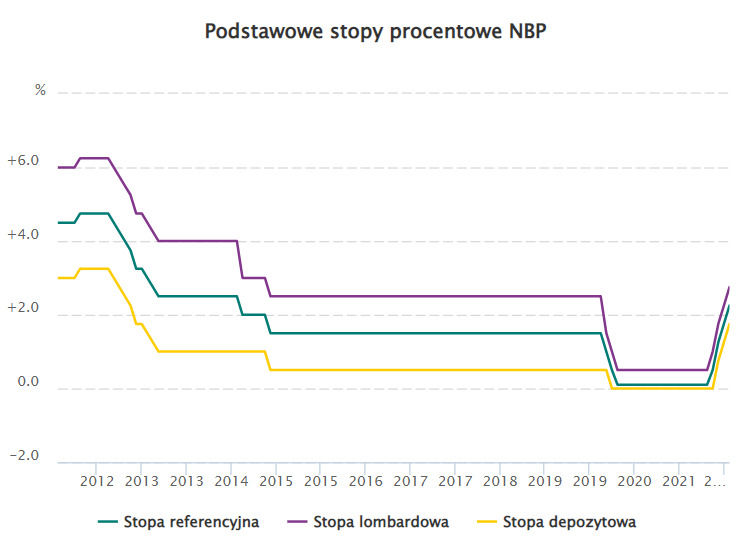

Po ostatnim posiedzeniu, które odbyło się 8 lutego stopa referencyjna została podniesiona o 50 pkt. bazowych. Obecne stopy procentowe wynoszą odpowiednio:

- Stopa referencyjna – 2,75%

- Stopa lombardowa – 3,25%

- Stopa depozytowa – 2,25%

- Stopa redyskontowa weksli – 2,80%

- Stopa dyskontowa weksli – 2,85%

Nowe stopy procentowe weszły w życie 9 lutego 2022 roku.

WIBOR

WIBOR nie jest wartością stałą, zmienia się niemal każdego dnia. Zmiana stóp procentowych nie wpływa równie ekspresowo na ratę każdego kredytobiorcy. W zależności od sprecyzowanych w umowie kredytu warunków, rata kredytu aktualizuje się najczęściej po 3 miesiącach (WIBOR 3M) lub po 6 miesiącach (WIBOR 6M).

Na wartość WIBOR ma wpływ wiele czynników. Zmiany podyktowane są zwykle inflacją, podażą pieniądza oraz wysokością PKB.

Jeśli chcesz lepiej zrozumieć zagadnienie WIBORU i stopy procentowej, przeczytaj nasz artykuł: Co to jest WIBOR i jak wpływa na kredyt hipoteczny?

To już piąta z rzędu podwyżka stóp procentowych

Stopa referencyjna jeszcze we wrześniu 2021 roku wynosiła 0,10%. Po październikowym posiedzeniu jej wartość klasyfikowała się na poziomie 0,50%. Kolejno podwyższono ją w listopadzie do 1,25%, a w grudniu do 1,75%. Tegoroczne posiedzenie Rady Polityki Pieniężnej ogłosiło w styczniu podwyżkę do 2,25%, natomiast w lutym do 2,75%. Piąta podwyżka nie jest oceniana jako ostatnia, powinniśmy więc być przygotowani na kolejny wzrost rat kredytów.

Poniżej przedstawiamy tabele, która obrazuje zmiany w wysokości rat kredytu przy założeniu, że kredyt został zaciągnięty na kwotę 400 tys. zł z ratą równą i marżą na poziomie 2 p. p.

W sierpniu 2021 roku trzymiesięczna stawka WIBOR (czyli zmienna cześć oprocentowania kredytów mieszkaniowych) wynosiła 0,25%. Nasz ekspert – Marcin Krasoń, szacuje, że osoba zadłużająca się na 25 lat na kwotę 400 tysięcy złotych przy bankowej marży na poziomie 2 punktów procentowych płaciła wtedy ratę miesięczną wynoszącą około 1737 zł. Według stawek z połowy lutego 2022 roku jest to już 2411 zł. Kolejny wzrost stopy procentowej oraz stawki WIBOR wpłyną na kolejne diametralne zmiany i tym samym rata takiego kredytobiorcy zbliży się do 3000 zł.

O ile jeszcze wzrosną stopy procentowe?

Nic nie wskazuje na to, by dotychczasowe podwyżki stóp procentowych miały pozostać na obecnym poziomie. Obecna stopa referencyjna kształtuje się na poziomie tej z roku 2013. Eksperci przewidują wzrost wartości WIBOR do 5%.

Złe informacje dla kredytobiorców

Kolejne posiedzenie Rady Polityki Pieniężnej datowane jest na 8 marca br. Wtedy też można spodziewać się kolejnych zmian wartości stóp procentowych. Banki w różnych terminach aktualizują raty – często co trzy lub sześć miesięcy. Każda aktualizacja obejmująca wzrost stopy procentowej to wyższa rata.

Zobacz również inne artykuły z działu Prawo i finanse.